シンガポールに拠点を置くオンラインホテル予約サイトの両翼であるAgodaとExpedia。日本への旅行者が増えるにつれて、アゴダやエクスペディアを経由して日本のホテルを予約する外国人旅行者が多くなっています。

日本のホテルは、アゴダやエクスペディア経由で予約が入ると、それらの会社に手数料を払うわけですが、この手数料に消費税がかかるのか?これがわかりにくいため、国税から申告漏れを指摘される事例が続発しているとのこと。

なんでも、消費税法が改正されて、リバースチャージが適用されたんだとか…

リバースチャージ?むずかしそう…

けんた

けんた聞きなれない言葉ですからね。一生懸命ご説明しますので、まずはポイントだけ押さえましょう。

なぜ今リバースチャージがクローズアップされているの?

リバースチャージ制度だけでなく、消費税の制度に対する私たちの理解不足、いや政府側の説明不足が原因ですね。そして、どうやら、海外サイトとの取引が課税になったという報道にも問題があったと言えますね。

海外サイトとの取引には消費税がかかるようになったらい。

リバースチャージという仕組みができたらしい。

そのリバースチャージという仕組みは課税売上割合が95%未満の会社が適用らしい。

うちの会社は輸出なんかほとんど無いから課税売上割合はほとんど100%。だから、リバースチャージは関係なし。

ということで、うちの会社の場合は、海外サイトとの取引に消費税が残るらしい。

という部分だけが頭に残っているという現象。

そんな政府側の伝達ミスで、海外サイトとの取引に関する消費税の処理に関して、消費税の申告漏れが多発しています。

以下は朝日新聞の記事です。

外国人客を受け入れているホテル業者などが、海外で宿泊予約サイトを運営する業者との取引をめぐり、相次いで消費税の申告漏れを指摘されたことがわかった。海外からの旅行客が増えるなか、2015年に導入された「リバースチャージ」と呼ばれる新たな方式の理解不足が一因とみられ、東京国税局は注意を呼びかけている。

関係者によると、東京や福岡など各地の国税局が昨年からホテルや旅行会社を税務調査。十数社に計約11億円の申告漏れを指摘した。3億円超の追徴課税を受けた大手もあったという。

訪日外国人観光客は年々増え、ネットを通じて日本のホテルの宿泊予約や各種チケットの購入を行う客も多い。海外のサイト運営業者にホテルや旅行会社が手数料などを支払った際の税務処理をめぐり、ミスが相次いでいる形だ。

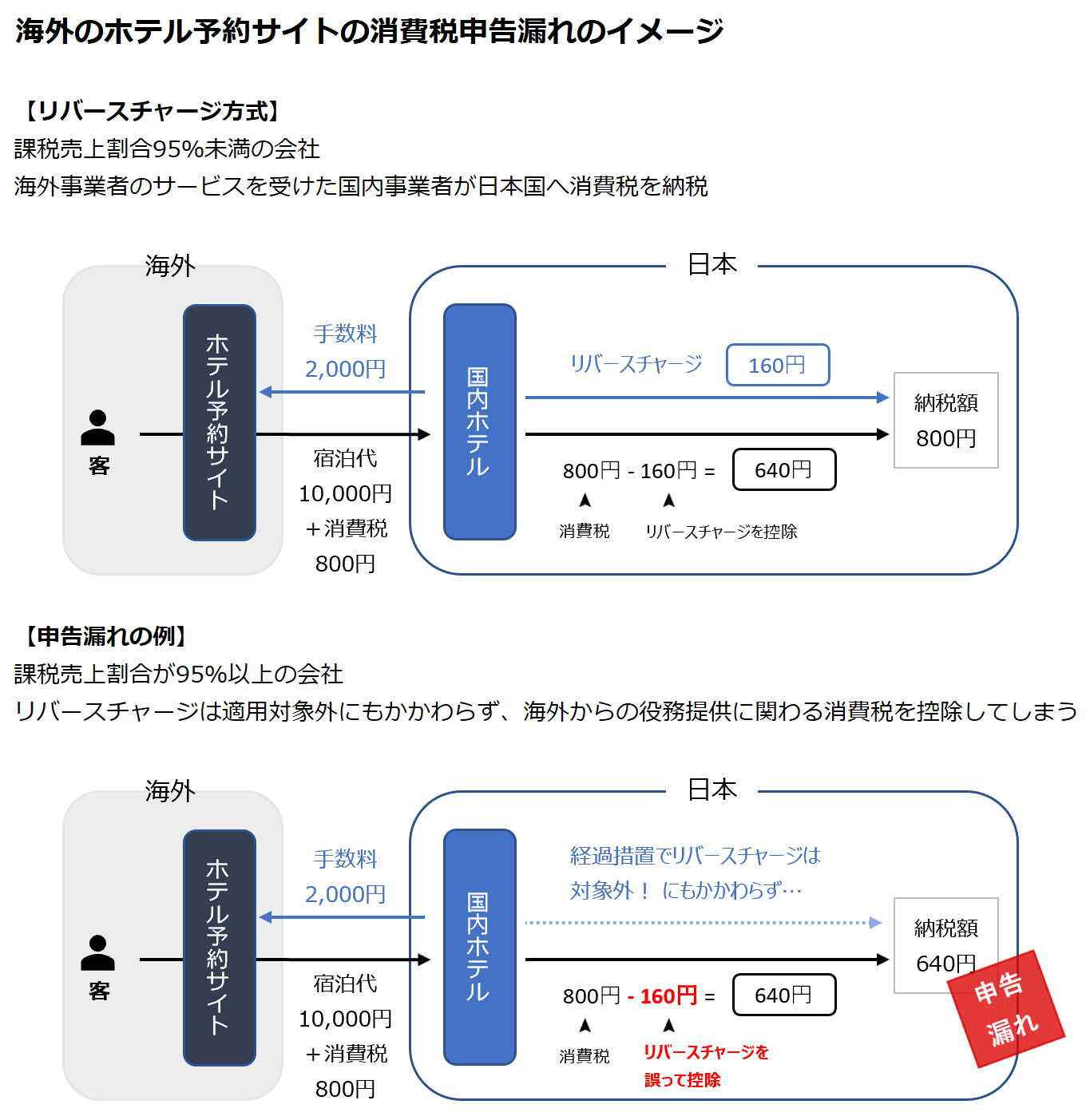

消費税は、事業者が売上時に消費者などから預かった税額から、仕入れ時に支払った税額を控除(仕入れ税額控除)して納税する。海外業者へのこうした手数料の支払いには消費税が課税されず、仕入れ税額控除もなかったが、2015年度の税制改正で、海外業者が宿泊予約やゲーム、広告配信といったネットサービスを国内業者に提供したとき、その対価に課税し、国内業者に納税させる「リバースチャージ方式」がスタートした。ネットビジネスの広がりを受けて欧州などでも導入が進む方式で、この場合、海外業者への支払いにかかる消費税分を仕入れ税額控除できる。

ただこの方式は、金融機関のような一部の業種を除き、多くの一般企業は現時点では適用されない。今回ミスがあった企業の多くも適用外で、海外業者への支払いにかかる消費税分を加えないまま、誤って仕入れ税額控除だけをし、消費税を本来より少なく納めていたという。

リバースチャージはなぜ導入されたのか

上記のようなニュースがあって、にわかにリバースチャージが再度注目を浴びているのですが、これがまた分かりにくい。

なぜ分かりにくいかというと、これが単なる増税を背景にした制度だから(笑)。当局がもやっとごまかしてきたんですね。

単なる消費税の増税

リバースチャージは、ネットを介した海外事業者との取引を消費税の対象としたことに対応した制度。分かりやすい例でいうと、アマゾンから音楽や電子書籍といったデータを買った場合にも、消費税を課すことにします。ということ。

ネットを見ていて気になるので、今更ですがまず先にご説明しておきたいのがこのことです。

アマゾンが消費税を納めていないらしい、けしからん!という風潮をあおって、消費税法を改正してアマゾンからも消費税を取るようにした。めでたしめでたしみたいな。そんなニュースやサイトがたくさんありますが、これはちょっとした誤解です。

消費税の仕組みですが、どのようにお金が回ろうとも、消費税のお金を出すのは消費者だけです。お店や事業者は消費者が払ったものを代わりに国に納めるだけ。課税の対象が広がっても率が変わっても、税金の面では、お店や事業者は損も得もしません。(最終的な消費者にお店や事業者がなる場合は、お店や事業者も消費者ですから、もちろん消費税を負担しますが…)

ここを、わざとぼんやりさせているから、消費税の説明はいつも分かりにくいんです。

今回はアマゾンに負担させたのではなく、アマゾンを利用する消費者に、アマゾンとの取引に関して、消費税を払わせるようにしたので、これは単なる消費者への増税(消費税を課す取引の拡大)です。

改正前の消費税制度で問題だと言われていたこと

リバースチャージが考え出された背景である、ネットを介した国外事業者との取引に関する消費税制度を、場合分けしておさらいしておきましょう。

ネット経由で輸入品を購入する場合

消費者は、もともと(消費税改正前も後も)消費税を支払っています。

改正前の消費税制度でも、実際に物を輸入する場合には、消費税がかかります。商品の輸入に際しては、外国から日本の保税区域にいったん商品が移され、その日本国内の保税区域から日本の事業者や消費者が持ち出す時に消費税がかかります。

(実際には、輸入手続きを代行している通関業者が一旦消費税を支払ったものを、事業者や消費者が支払うという流れになります)

ネット経由でデータを購入する場合

販売するのが国内事業者だと消費税が必要で、国外事業者だと消費税は不要。だった(改正前)。

消費税の世界では、データのような形のないものの販売は、役務の提供として扱われます。(物がない=物販ではない=役務の提供という感じでしょうか。この感覚がまずわかりにくいですね。物品の輸入の場合は、保税区域に一旦保管されて、そこからの引き取り時に課税するという仕組みですが、物がないとその流れに乗せられないので、物があるか、ないかで、取引を区分していると考えると理解できますかね。)

消費者の側からすると国外事業者から買えば消費税がかからないのでラッキーなので、国外事業者から買いますね。国内の楽天からデータを買うと108円で、国外のアマゾンからデータを買うと100円。どっちから買います?

これが問題点でした。

消費税は間接税なので、商品購入時に払った消費税をお店が一旦預かって、あとでお店が国に納付します。

上の例でいうと、楽天は、商品を買った人から8円預かって、あとでその8円を国に納めます。つまり、損得はゼロです。

アマゾンは、もともと消費税を預かっていないので、納めるお金もありません。つまり、損得はゼロです。

何が言いたいかというと、これをもって、アマゾンが脱税してる(していた)というのは的外れですね。アマゾンは脱税はしていませんが、ネットでのデータ販売の領域では、消費税法が改正されるまでは、消費税の分だけ競争優位にあったというのが正解です。

データ販売に関して、こんな消費税に関する不公平があったので、国内のネット事業者である楽天やヤフーからクレームが出て、政府が動いて消費税法を改正し、海外とのネット取引に消費税を課すことにしたのです。政府としては、アマゾン経由の取引からも消費税をとれるようになるので、願ったり叶ったり。すぐに消費税法は改正されました。

これが、リバースチャージの前提となる消費税法の改正です。

海外とのネット取引に消費税を課したのはいいけれど

海外とのネット取引に消費税を課すことにしたのはいいけれど、消費税を受け取るのは国外の事業者なので、国外事業者に消費税が支払われたら、政府がこれを補足するのは結構大変です。

国内取引と同じように消費税の支払いや納付還付の流れを想定した場合、国内事業者は海外事業者に消費税を支払い、課税仕入れとして還付請求します。国内の事業者は一旦消費税を支払いますが、あとで国から還付されるので増税されようが痛くもかゆくもありません。

一方、国外事業者ですが、国内事業者から実際に消費税(お金)を受け取ります。本来なら、これを申告納付しなければなりませんが、言葉もよくわからないので納付しないとか、そもそも消費税を請求していない、なんてことが起きかねません。

その場合、日本政府が、海外にまで行って税務調査をして納付を促すのはかなり大変で、実際には税金を回収できないリスクが結構あります。

だったら、最初っから、海外へ実際にお金(消費税)を払わなくてもいいですよ、という発想からうまれたのがリバースチャージです。

リバースチャージとは

リバースチャージとは、国内事業者が、国外事業者と、ネットを介して取引をする場合に、消費者を対象にしない役務提供取引に関しては、実際に国外事業者に消費税を支払わなくても課税仕入れとみなして、一方で同額の消費税の受け入れがあったものとみなして消費税の納付を行わせる制度です。

先ほど触れたように、消費税を国外事業者に払ったら、政府がそれを補足するのは大変なので、お金を払わせないで、かつ消費税の対象取引として補足する制度です。

えっ?ネットを使った国外事業者との取引には結局課税されないの?

いいえ。そんなことは絶対にありえません。政府が税金をとりやすくするための制度なので(笑)

日本政府が欲しいのは、消費者が支払う消費税だけで、事業者間の消費税は立て替え払いで、行ってこい、なので興味なしです。

ということで、ネットを介した海外事業者との取引を、事業者向けと消費者向けに分解して、完全に事業者向けである役務提供に関しては、もともと行ってこいの消費税なので、そのやり取りを簡素化するために、リバースチャージという制度を作ったのです。

なぜ不課税のままにしないのか?

リバースチャージとは、要するに、国内の事業者が、国外事業者からネットを介して役務の提供を受けた場合に、消費税を支払わず、帳簿上だけ課税仕入れにして、一方で帳簿上だけ本来国外の事業者が計上すべき仮受消費税等を計上するやり方です。

誤解を恐れずにまとめるなら、リバースチャージとは「消費税を払わないで、仮払消費税等と仮受消費税等を両建てする制度」です。

なんでこんなまどろっこしいことを…

答えは、課税売上割合分だけしか仕入控除ができない、点にあります。

リバースチャージの会計処理

後述しますが、リバースチャージは課税売上割合が95%未満の国内事業者に適用されます。

国内事業者の仕入に関する消費税は全部還付してもらえるわけではありません。課税売上割合分だけが還付してもらえます。

例えば、課税売上割合が100%の国内事業者が、国外事業者からネットを介して1,000円分の役務提供を受けた場合、の会計処理は以下のようになります。

費用 1,000円 / 買掛金 1,000円

仮払消費税等 80円 / 仮受消費税等 80円

消費税の申告書では、仮受消費税等80円 – 仮払消費税等80円×100%=0円が納付されます(納付額なし)。

⇒ 実際には課税売上割合が95%以上の会社には、リバースチャージは適用されないので、上記の会計処理のうち消費税に関する仕訳は切られません。課税売上割合が95%以上の会社の会計処理を参照してください。

では、課税売上割合が70%の場合は国内事業者の場合はどうでしょうか。同じように、国外事業者からネットを介して1,000円分の役務提供を受けた場合、会計処理は同じです。

費用 1,000円 / 買掛金 1,000円

仮払消費税等 80円 / 仮受消費税等 80円

ただし、消費税の申告書では、仮受消費税等80円 – 仮払消費税等80円×70%=24円を納付する必要が出てきます。

課税売上割合が違っても、会計処理は同じですが、申告納税額が変わる、これがリバースチャージの本当の姿です。

こんなまどろっこしいことをさせるのは、課税売上割合が低い会社からは消費税が取れるからなんです。

制度は政府が税金を取りやすいようにしか設計されていないと考えると理解がしやすいですね(笑)

リバースチャージの適用範囲

定義っぽいことをコピペすると、楽なんですが、それだと理解するまで時間がかかるので、引き続き、端的に、毒っぽく、行きます(笑)

国外事業者との取引のうち、物品を伴う取引(輸入)に関しては、物を税関で補足しているので消費税を課しやすい。したがって、これまでも消費税をちゃんと課せていたので、今回の議論の対象ではありません。

今回議論の対象となっているのは、ネットを介した無形資産の取引やサービスの提供です。ネット取引なので、もちろん税関は通らないため、政府としては確実に税金を取るのは難しい取引です。

税関を通らない輸入取引でも、日本で費消されるものが多くなって、政府としては無視できなくなったので、これから消費税を徴収するということなので、大原則は、国外事業者から提供されようとも、日本の費消される取引については全部消費税を課すぞ、っとうことです。

輸入は、原則として全部消費税の対象になった、でもいいかもしれません。

ここがスタートです。

なので、消費者を対象とした取引に関しては、全部普通に消費税が課されますし、消費税を受け取った国外事業者にも、これを日本政府に納めることを当然に求めています。

これも大原則です。

そのうえで、リバースチャージが適用されるのは、それ以外の、日本政府にとって簡略化してもいい取引。対象は「事業者向けの電気通信利用の役務の提供取引」だけです。

そして、リバースチャージを適用した場合に、日本政府の税収に影響があるのは、課税売上割合が低い会社だけ。

そこで、課税売上割合が95%以上の会社には当面の間リバースチャージを適用しないこととしました。

まとめると、

リバースチャージを適用範囲は、

課税売上割合が95%未満の国内事業者が、国外事業者と行う、電気通信を利用した、事業者だけを対象にした役務提供取引

ということになります。

もう、日本政府の税収面の都合を押し込んだ制度、としか思えませんけど(笑)

実際にそうなので、そういう視点でみた方が理解が進みます。

課税売上割合が95%以上の会社の会計処理

最後に課税売上割合が95%以上の会社のリバースチャージの会計処理です。

(当分の間リバースチャージを適用しないとされていますので、正確にはリバースチャージを適用しない会計処理です)

リバースチャージを適用しないので、単に不課税取引と同じ会計処理をすることになります。

先の例で行くと、例えば、課税売上割合が98%の国内事業者が、国外事業者からネットを介して1,000円分の役務提供を受けた場合、以下のような会計処理を行います。

費用 1,000円 / 買掛金 1,000円

(消費税に関しては、仮払も仮受も計上されません)

Agodaを使ったこと、ありますか?

まずは使ってみましょう。仕組みを知らなきゃ会計処理なんかできません。そういうもんです🙂